当地时间8月2日美股盘后,Intel正式公布了截至截至6月30日的2024财年第二财季财报,不仅调整后每股收益和营收均未能达到华尔街分析师预期,低于第三季的业绩指引也大幅低于预期。同时,Intel还宣布了全球裁员15%,以削减成本。

受上述消息影响,Intel盘后股价暴跌18.90%至23.56美元,跌破52周最低价,而在当日的常规交易中,Intel股价已经下跌了5.50%,报收于29.05美元。

也就是说,Intel一天的时间股价跌去了超过24%。

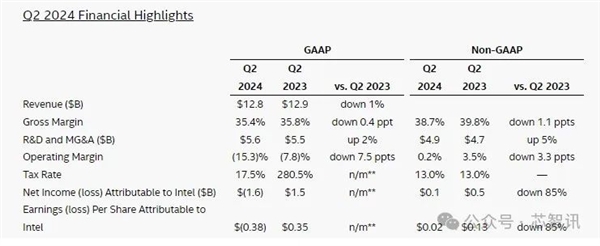

第二财季调整后净利暴跌85%

Intel 2024年第二财季营收同比下滑约1%至128.3亿美元,低于市场分析师普遍预期的129.4亿美元。

GAAP(照美国通用会计准则)净利润转为亏损16亿美元,而上年同期则为盈利15亿美元。每股收益为亏损0.38美元,而上年同期每股收益为0.35美元。

Non-GAAP(不按照美国通用会计准则)情况下,毛利率38.7%,较2023年同期下滑1.1百分点。每股收益为0.02美元,同比大幅下跌84.62%,较市场分析师普遍预期的0.1美元相比也要低80%。

从运营利润来看,Intel第二财季运营亏损为19.64亿美元,与上年同期的运营亏损10.16亿美元相比进一步扩大。不计入某些一次性项目(不按照美国通用会计准则),Intel第二财季调整后运营利润为2400万美元,而上年同期的调整后运营利润为4.56亿美元,同比也大幅下降。

Intel第二财季运营利润率为-15.3%,与上年同期的-7.8%相比下降了7.5个百分点。不计入某些一次性项目(不按照美国通用会计准则),Intel第二财季调整后运营利润率为13.0%,与上年同期的13.0%相比持平。

Intel第二财季毛利润为45.47亿美元,与上年同期的46.38亿美元相比有所下降。不计入某些一次性项目(不按照美国通用会计准则),Intel第二财季调整后毛利润为49.66亿美元,与上年同期的51.54亿美元相比也有所下降。

Intel第二财季毛利率为35.4%,与上年同期的35.8%相比下降了0.4个百分点。不计入某些一次性项目(不按照美国通用会计准则),Intel第二财季调整后毛利率为38.7%,与上年同期的39.8%相比下降了1.1个百分点。

Intel第二财季运营支出(研发、总务和行政支出)为56亿美元,与上年同期的55亿美元相比增长2%。其中,研发支出为42.39亿美元,与上年同期的40.80亿美元相比有所上升;营销、总务和行政支出为13.29亿美元,与上年同期的13.74亿美元相比有所下降;重组支出及其他费用为9.43亿美元,与上年同期的2亿美元相比大幅上升。

不计入某些一次性项目(不按照美国通用会计准则),Intel第二财季调整后运营支出为49亿美元,与上年同期的47亿美元相比增长5%。

Intel第二财季税率为17.5%,与上年同期的280.5%相比大幅下降。不按照美国通用会计准则,Intel第二财季调整后税率为13.0%,与上年同期的13.0%相比持平。

在芯智讯看来,导致Intel盈利持续下滑主要原因,一方面是服务器和PC市场份额持续被AMD蚕食;另一方面,则是IntelCEO帕特·基辛格(Pat Gelsinger)提出的“IDM 2.0”战略所推动的耗资巨大的全球建厂计划及晶圆代工业务的开展,所带来了巨大资本支出压力。

尽管IDM 2.0 战略是为了恢复Intel的行业领导者的地位,但这需要在保证质量的同时,以足够快的速度改进公司产品和技术,通过更具竞争力的产品和价格以留住客户,这在前期将不可避免的带来巨大成本压力,并且Intel在这一战略执行过程中,还需要兼顾股东的短期利益受损所带来的影响。

这对于基辛格来说,将是一项艰巨的挑战。

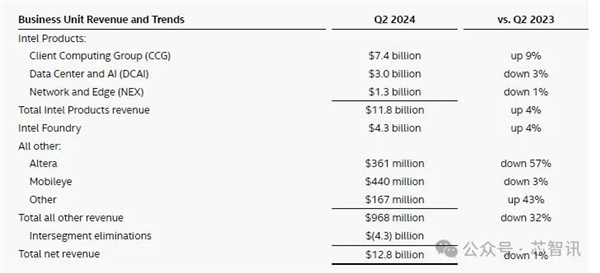

客户端业务营收同比增长9%

按照部门划分,Intel客户计算集团(主要为客户端业务):第二财季净营收为74.10亿美元,与上年同期的67.80亿美元相比增长9%;运营利润为24.97亿美元,与上年同期的运营利润19.86亿美元相比实现增长。这也是为数不多好消息。

其中,台式机业务营收为25.27亿美元,与上年同期的23.70亿美元相比实现增长;笔记本业务营收为44.80亿美元,与上年同期的38.96亿美元相比实现增长;其他产品营收为4.03亿美元,与上年同期的5.14亿美元相比有所下降。

Intel数据中心和人工智能集团:第二财季营收为30.45亿美元,与上年同期的31.55亿美元相比下降3%;运营利润为2.76亿美元,与上年同期的运营利润4.69亿美元相比有所下降。

Intel网络和边缘集团:第二季财季营收为13.44亿美元,与上年同期的13.64亿美元相比下降1%;运营利润为1.39亿美元,与上年同期的运营利润6400万美元相比实现增长。

Intel第一季度总产品业务营收(包括上述三项业务):为117.99亿美元,与上年同期的112.99亿美元相比增长4%;总产品业务运营利润为33.11亿美元,与上年同期的11.33亿美元相比大幅增长。

Intel代工业务:第二财季营收43亿美元,相比上年同期增长4%。运营亏损为28.30亿美元,与上年同期的运营亏损18.69亿美元相比有所扩大。

其他业务方面:第二财季营收为9.68亿美元,与上年同期的14.19亿美元相比下降32%;运营亏损为3500万美元,而上年同期的运营利润为3.55亿美元,同比转盈为亏。

其中,FPGA业务部门Altera第二财季营收3.61亿美元,同比大跌57%。运营亏损为2500万美元,而上年同期的运营利润为3.46亿美元,同比转盈为亏。

自动驾驶部门Mobileye第二财季营收4.4亿美元,同比下滑3%。运营利润为7200万美元,而上年同期的运营利润为1.29亿美元,同比有所下降。

其他业务营收1.67亿美元,同比增长43%。运营亏损为6200万美元,与上年同期的运营亏损1.20亿美元相比有所收窄。

第三财季指引大幅低于预期

Intel预计,2024财年第三财季营收将达125亿美元至135亿美元之间,这一业绩展望的平均值为130亿美元,远低于分析师平均预期的143.5亿美元。

盈利展望方面,Intel预计2024财年第三财季每股摊薄亏损将为0.24美元;不按照美国通用会计准则,Intel预计2024财年第三财季调整后每股摊薄亏损将为0.03美元,这一业绩展望也远低于分析师平均预期的0.31美元。

此外,Intel还预计2024财年第三财季毛利率约为34.5%,不按照美国通用会计准则的调整后毛利率约为38.0%;税率约为34%,不按照美国通用会计准则的调整后税率约为13%。

为削减成本,全球裁员15%

早在2022年10月,Intel就已经开启了成本削减计划,并且在2023年裁员了约5%,员工人数降至至12.48万。

同时,Intel还放缓了其他领域的支出,预计这些成本削减措施将到2025年将节省多达100亿美元。

在糟糕的第二财季财报及第三财季业绩指引公布之后,Intel还宣布作为之前公布的总额100亿美元的成本削减计划的一部分内容,该公司将会裁减超过15%的员工,其中大部分将在2024年底前完成。

由于目前Intel全球拥有约11万名员(不包括正在分拆的部门的员工),因此,裁员总数将会超过15000人。

“营收没有达到我们的预期,”Intel首席财务官在接受采访时表示。“财务状况没有达到我们的预期。”裁员是必要的,“让我们达到更可持续的业务发展模式。”

到2024年底前,Intel将把非一次认列的研发、行销、一般和管理成本削减至约200亿美元,已实现到2025年削减至约175亿美元。而到2026年之际还将进一步削减。

此外,Intel爱宣布将从2024年第四季开始暂停派息,这将持续到公司现金流改善至可持续较高水平,这也对其竞争力将有正面帮助。

Intel CEO帕特·基辛格(Pat Gelsinger)指出,尽管我们达到了关键产品和制程技术里程碑。但我们第二季的财务业绩仍令人失望。

基辛格强调,下半年的趋势将比我们之前预期的更具挑战性,我们正在利用新的营运模式采取果断行动,以提高营运和资本效率,同时加速我们的IDM 2.0转型。

而且,这些行动,再加上2025年推出intel 18A制程技术,以重新获得制程技术领先地位,将巩固我们的市场地位,提高我们的盈利能力并创造股东价值。

据悉,目前英特正在Intel 18A工艺节点上加速开发新的ai PC芯片;这对当前利润造成影响,但将有助于未来发展;目标是在AI PC领域的竞争中保持领先。

原文地址:HTTPs://news.mydrivers.com/1/995/995009.htm